本站消息浩广配资,日前易方达中证A100ETF基金公布一季报,2025年一季度最新规模0.66亿元,季度净值涨幅为0.0%。

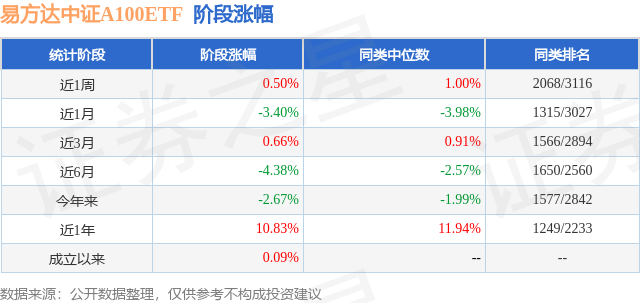

从业绩表现来看,易方达中证A100ETF基金过去一年净值涨幅为10.83%,在同类基金中排名1249/2233,同类基金过去一年净值涨幅中位数为11.94%。而基金过去一年的最大回撤为-15.85%,成立以来的最大回撤为-21.4%。

从基金规模来看,易方达中证A100ETF基金2025年一季度公布的基金规模为0.66亿元,较上一期规模7179.64万元变化了-616.97万元,环比变化了-8.59%。该基金最新一期资产配置为:股票占净值比98.13%,债券占净值比0.02%,现金占净值比1.75%。从基金持仓来看,该基金当季前十大股票仓位达38.13%,第一大重仓股为贵州茅台(600519),持仓占比为8.09%。

易方达中证A100ETF现任基金经理为庞亚平 伍臣东。其中在任基金经理庞亚平已从业4年又308天,2023年7月11日正式接手管理易方达中证A100ETF,任职期间累计回报为-0.01%。目前还管理着25只基金产品(包括A类和C类),其中本季度表现最佳的基金为易方达北证50成份指数A(017515),季度净值涨幅为21.1%。

对本季度基金运作,基金经理的观点如下:本基金跟踪中证A100指数,该指数选取100只市值较大、流动性较好且具有行业代表性的上市公司证券作为指数样本,以反映核心龙头上市公司证券的整体表现。报告期内本基金主要采取完全复制法,即完全按照标的指数的成份股组成及其权重构建基金股票投资组合,并根据标的指数成份股及其权重的变动进行相应调整。2025年第一季度,全球资本市场对海外主要国家的货币政策的预期有所分化。受通胀上行压力影响,继上一年累计降息100个基点后,美联储在今年一季度尚未下调基准利率,并明确提出“降息需要更多通胀降温证据”,加深了市场对其在2025年降息节奏和幅度的担忧。另一方面,瑞士、澳大利亚、新西兰等国家则延续了之前的降息动作。海外主要经济体的量化宽松步伐放缓,可能会加剧全球资产价格的波动;同时,国际资本避险需求在提升,人民币资产对国际资本配置的吸引力有望持续增强。国内来看,2025年第一季度,积极的调控政策持续细化和深化,进一步有力地支持了经济稳步增长。货币政策方面,央行保持了审慎与灵活并重的特点,通过公开市场操作和流动性管理工具,确保了市场流动性的合理充裕,落实了适度宽松的政策预期。从短期来看,2月CPI和PPI数据走弱,市场对降息降准的预期有所升温,低物价叠加关税扰动,有望促使央行采取进一步的宽松措施。财政政策方面,去年11-12月广义财政赤字同比变化放缓,显示出财政有序扩张的审慎态度,未来财政政策的调整将取决于经济形势的变化。值得注意的是,专项债规模增加5000亿元,重点用于投资建设、土地收储和存量商品房收购等,显示出政府对于稳定房地产市场以及整体经济预期方面的决心,有助于巩固市场信心。从A股市场表现来看,本季度各主要指数及行业板块的表现出现较大分化,体现了市场结构性投资机会的增加,同时也表明投资者情绪和风险偏好持续提升。核心宽基指数方面,上证综指收于3335.75点,单季度微跌0.48%;北证50指数在主要宽基指数中涨幅突出,达到22.48%;科创100和中证2000指数在众多核心宽基指数中涨幅居前,单季度分别上涨10.69%和7.08%;沪深300指数单季度下跌1.21%。行业方面,申万一级行业指数中,有色金属板块迎来反转,在第一季度领涨,单季度涨幅达11.96%;汽车、机械设备、计算机板块的涨幅靠前,单季度分别上涨了11.40%、10.61%、7.62%;煤炭和商贸零售板块在本季度表现排名靠后,分别下跌10.59%和8.22%。中证A100指数均衡覆盖了各行业的龙头上市公司,对于A股市场整体,尤其是大市值企业的股价表现具有很强的代表性。本报告期内,市场整体偏震荡的背景下,中证A100指数上涨了0.11%。长期来看,中证A100指数在实现了对于A股市场大市值风格整体覆盖的同时,在行业分布上也比较均衡,相较传统宽基指数低配了大金融、消费板块,而超配了电力设备、电子、医药、计算机等新兴成长行业,将在产业结构转型升级、市场份额向龙头倾斜的进程中受益,长期的投资和配置价值值得关注。本报告期为本基金的正常运作期,本基金在投资运作过程中严格遵守基金合同,坚持既定的指数化投资策略,在指数权重调整和基金申赎变动时,应用指数复制和数量化技术降低冲击成本和减少跟踪误差,力求跟踪误差最小化。

以上内容为本站据公开信息整理,由智能算法生成(网信算备310104345710301240019号),不构成投资建议。

浩广配资

浩广配资

微配资提示:文章来自网络,不代表本站观点。